新手在外匯投資入門時,應該會對一些用語感到一頭霧水、不敢輕舉妄動對吧?如果想要開始外匯投資,就必須要對一些用語有基礎的了解,才可以讓自己更快進入狀況,也避免在一知半解的情況下操作失誤,讓自己跨出第一步就受挫!

外匯投資小幫手將會告訴大家外匯入門的基本術語,讓大家可以更快理解這些常用的詞彙,成為踏入外匯投資的第一步!

外匯投資入門│外匯基本術語

交易商 / 經紀商(Broker)

如果想進行外匯交易,必須透過交易商(經紀商)來執行交易。

投資者需要將資金存入交易平台,並透過交易商在市場上下單。交易商的主要盈利方式來自交易點差(Spread),也就是買賣價格的差距。此外,部分交易商可能還會收取開戶費、月費或年費,這些費用因平台而異。

由於每家交易商的點差與手續費都不同,如果想降低交易成本,建議在選擇平台時比較各家費用結構,找到最符合自己需求的交易商喔!

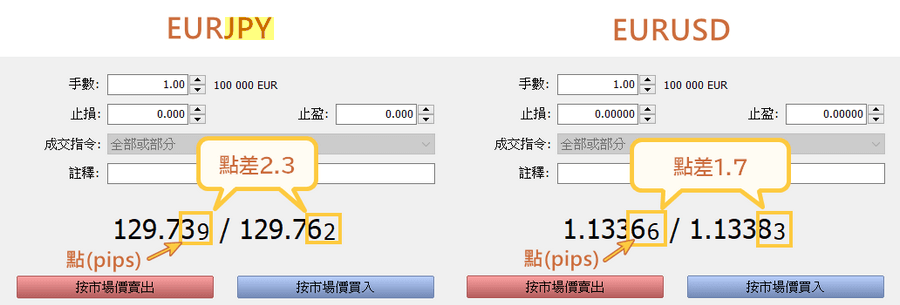

點(Pip)與點差(Spread)

點(pip)和點差(spread)是外匯投資中重要的概念,通常會用來衡量「貨幣價格的變動」和「交易成本」。

點(Pip)

「點」的全名是「百分之點」(percentage in point),是外匯市場中價格波動的最小單位。

點通常以小數點後的四位數來表示。例如,如果一對貨幣的價格由1.3000上漲到1.3001,則變動了1個點;而如果一對貨幣的價格由1.5000下跌到1.4900,則跌幅為100個點。

要注意的是,如果貨幣對中含有日幣(JPY)時,則是以小數點後的二位數來表示。例如一對貨幣的價格由1.30上漲到1.31,則變動了1個點。

點差(Spread)

點差是買入價格和賣出價格之間的差異。點差通常會以點數形式表示,例如,如果一對貨幣的賣出價格為1.2000,而買入價格為1.2005,則點差為5個點。

點差代表交易的成本,所以投資者在進行交易時必須考慮點差。

總結來說,點是外匯價格變動的基本單位,而點差是實際交易時需要考慮的價格差異,它包含了經紀商或交易平台的手續費和利潤。投資者在進行外匯交易時,需要留意市場的價格變動,以及交易平台提供的點差情況,以更好地制定交易策略和管理風險。

想了解更詳細的點差介紹,可參考以下文章。

保證金(Margin)

在外匯投資中,保證金(margin)是指投資者在進行交易時需要存入的資金,用於支持其持倉的價值。

外匯市場通常是高度槓桿的市場,投資者可以透過僅存入一小部分的交易金額,來控制較大的交易頭寸。保證金的存在使得投資者有能力參與更大規模的交易,同時也帶來了相應的風險和機會。

- 保證金水平(Margin Level)

保證金水平是指投資者帳戶中當前保證金與當前損失的比率。它通常以百分比表示。低保證金水平可能意味著投資者的交易風險高,可能面臨平倉(平倉指投資者的損失已經達到一定水平,需要平掉部分或全部的頭寸)的風險。 - 保證金呼叫(Margin Call)

當投資者的損失使其保證金水平降至一定程度以下時,經紀商可能向投資者發送保證金呼叫通知,要求投資者追加保證金以維持其頭寸。如果投資者無法及時追加保證金,可能面臨平倉的風險。 - 初始保證金(Initial Margin)和維持保證金(Maintenance Margin)

初始保證金是投資者在開立新倉位時需存入的最低資金,而維持保證金是指投資者需要保持在帳戶中的最低資金,以避免平倉。

保證金在外匯市場中扮演著重要的角色,它使得投資者能夠參與大規模的交易,但同時也需要謹慎使用,以避免因槓桿效應而產生的高風險。投資者應該理解槓桿的運作方式,以及如何有效地管理保證金水平,以確保在市場波動時能夠適切應對風險。

想了解更詳細的保證金介紹,可參考以下文章。

槓桿(Leverage)

在外匯(Forex)投資中,槓桿(leverage)可以想成是投資者跟平台借用資金,來操作比自己實際擁有的資金更大的交易頭寸。透過槓桿能夠操作更大筆的交易,也就是可以獲得更大筆的利益,但換句話說,如果損失金額也會跟著被放大。

槓桿在外匯市場中提供了機會,但同時也需要謹慎使用。投資者應該清楚了解槓桿的運作方式,並使用適當的風險管理措施,以確保在市場波動時能夠保護自己的資本。

想了解更詳細的槓桿介紹,可參考以下文章。

手數(Lots)

在外匯投資中,手數(Lots)是衡量交易規模的一個概念。一手代表一特定數量的基本貨幣(base currency),這個數量的大小取決於所交易的貨幣對。手數是外匯市場中計算交易量的標準,它直接影響到交易的價值和風險。

另外,也可能會因為各家平台推出的不同帳戶類型,而有不同的手數大小,所以在交易商申請交易帳戶時,務必要確認好要申請的帳戶類型1手的大小是多少。

想了解更詳細的手數介紹,可參考以下文章。

基礎貨幣(Base)與報價貨幣(Quote)

基礎貨幣(Base Currency)和報價貨幣(Quote Currency)是兩個基本概念,它們構成了外匯交易中貨幣對(Currency Pair)的結構。

- 基礎貨幣(Base Currency)

- 基礎貨幣是貨幣對中的第一個貨幣,它是交易中的基礎,用來衡量匯率變動。通常,基礎貨幣在一個貨幣對中的代號在前,例如EUR/USD中的EUR(歐元)。基礎貨幣表示一個交易中的單位價值,即交易中你要購買或出售的單位。

- 報價貨幣(Quote Currency)

報價貨幣是貨幣對中的第二個貨幣,它用來表示基礎貨幣的價值。報價貨幣在一個貨幣對中的代號在後,例如EUR/USD中的USD(美元)。報價貨幣表示基礎貨幣的價值,即用多少報價貨幣可以兌換一單位基礎貨幣。

以EUR/USD這個貨幣對來說明:

EUR(歐元)是基礎貨幣。

USD(美元)是報價貨幣。

如果EUR/USD的報價是1.2000,這意味著1歐元等於1.2美元。在這個例子中,EUR是基礎貨幣,USD是報價貨幣。

- 買入(Long):

若預期基礎貨幣升值,就買入該貨幣對 - 賣出(Short):

若預期基礎貨幣貶值,就賣出該貨幣對

理解基礎貨幣和報價貨幣的概念對於正確解讀匯率報價和進行外匯交易是至關重要的。

隔夜利息(Swap)

在外匯交易中,隔夜利息是指當你持有某個貨幣過夜時,因為不同國家的利率差異而產生的利息。如果你持有的貨幣利率高於你所借入的另一貨幣,你會獲得一筆隔夜利息;反之,如果你持有的貨幣利率低於所借入貨幣的利率,你就需要支付隔夜利息。

這種會利息直接影響持倉的成本,可能對交易盈虧產生影響。所以在進行外匯交易時,投資者通常會留意隔夜利息,來控制交易成本和潛在的收益。

想了解更詳細的隔夜利息介紹與計算方式,可以參考以下這篇文章。

外匯投資入門│進階外匯術語

市場趨勢(牛市/熊市/盤整)

在外匯市場中,有三個基本的市場趨勢概念,分別是牛市(Bullish Market)、熊市(Bearish Market)和盤整(Consolidation)。這些概念用於描述市場的整體方向和趨勢。

這三種市場趨勢在外匯市場中交替出現,而投資者的成功通常與他們能否適應不同市場環境有關。了解市場趨勢可以幫助投資者制定更有針對性的交易策略,並更好地應對風險。

牛市(Bullish Market)

牛市是指市場呈現強勁的上升趨勢,多數資產價格都在上漲,因此投資者普遍對市場感到樂觀,並伴隨著較高的交易活動。投資者通常傾向於賣出,相信價格還有下跌的可能性。多數圖表上會看到價格形成較低的高峰和低谷。

熊市(Bearish Market)

熊市是指市場呈現強勁的下降趨勢,多數資產價格都在下跌,投資者普遍對市場感到悲觀,並伴隨著較低的交易活動。投資者通常傾向於賣出,相信價格還有下跌的可能性。多數圖表上會看到價格形成較低的高峰和低谷。

盤整(Consolidation)

盤整是指市場價格在一定的區間內波動,沒有明顯的上升或下降趨勢。市場處於盤整時,價格在一個相對窄的範圍內波動,形成水平的區域。因為在盤整市場中缺乏明確的趨勢方向,所以投資者通常會選擇觀望,而一些交易者也可能利用區域內的價格波動進行短期交易。

交易平台(MT4/MT5)

MetaTrader 4(簡稱MT4)和MetaTrader 5(簡稱MT5)是由MetaQuotes Software開發的外匯(Forex)和差價合約(CFD)交易平台。這兩個平台廣泛被全球的外匯交易者和投資者使用,提供了豐富的功能和工具,方便進行技術分析和執行交易。

有些交易平台也會開發自己的交易平台。但是不管是用哪個交易平台,自己在操作上用得順手是最重要的。

交易風格(剝頭皮/日交易/搖擺交易)

在外匯交易中,有不同風格和時間框架的交易者,其中包括剝頭皮交易者(Scalpers)、日交易者(Intraday Traders)和搖擺交易者(Swing Traders)。每種風格都有其獨特的特點和策略。交易者通常會根據自己的風險承受能力、時間可用性和交易目標來選擇適合自己的風格。重要的是,在任何風格中都需要良好的風險管理和交易紀律。

剝頭皮交易者(Scalpers)

剝頭皮交易者是以極短的時間進行交易,通常在幾秒到幾分鐘內完成一次交易。他們尋找價格微小波動的機會,力求在價格變動中實現小利潤。

- 剝頭皮交易特點:

高頻率交易、短持有時間、通常使用高槓桿、追求小利潤但在大量交易中積累 - 剝頭皮交易策略:

風險管理至關重要,由於高頻率交易,市場變動迅速,需要迅速做出決策

日交易者(Intraday Traders)

日交易者在一天內進行多次交易,但相對於剝頭皮交易者,他們的持倉時間可能長達數小時,通常在一天內完成交易。

- 日交易特點:

以天為時間框架,通常在交易日結束前平倉,不持有過夜風險 - 日交易策略:

利用短期價格波動,可能利用技術分析、圖表模式和指標

搖擺交易者(Swing Traders)

搖擺交易者持有頭寸的時間較長,可能持有幾天到幾週。他們追求趨勢中的中長期波動,避免受到短期市場噪聲的干擾。

- 搖擺交易特點:

長持有時間、追求更大的價格波動、相對較少的交易次數 - 搖擺交易策略:

關注趨勢的轉折點,使用技術分析和基本面分析

外匯交易波動(Foreign Exchange Volatility)

外匯交易波動是指外匯市場中價格變動的程度。我們用百分比或點數來衡量波動性,即在一段時間內資產價格的變動程度。波動性高表示價格可能大幅波動,波動性低表示價格相對穩定。這是評估市場變動的指標,對風險管理和交易策略影響重大。

外匯波動性受多種因素影響,如經濟數據、利率、地緣政治、自然災害等。這些因素可單獨或合併導致市場價格大幅波動。重大事件如經濟危機可能使波動性急升,交易者應保持警覺。

可議用指標來量化波動性,最常見的是ATR。它能夠衡量預期波動範圍。交易者應考慮市場波動性,合理設置止損和限價單是有效控制風險的方法。不同市場環境可能需要不同的交易策略,因此交易者會根據情況調整策略。了解並有效管理波動性是成功交易的關鍵。

利率(Interest Rates)

在外匯交易中,利率是決定匯率和外匯市場行為的重要因素。高利率吸引外部投資,使本國貨幣升值;低利率可能導致本國貨幣貶值。

交易者關注不同國家的利率差異,高利率國家可能受到更多投資吸引,影響相關貨幣匯率。除此之外,中央銀行的利率決策也會直接關聯到貨幣政策和經濟環境,影響本國貨幣價值。而市場對中央銀行利率決策的預期也影響相關貨幣價值。

一些交易者會利用不同國家之間的利率差異,實行「利率套利」交易策略,以資本流動的方式獲取利潤。

所以利率是外匯市場中不可忽視的關鍵因素,能夠深刻地影響匯率動態和市場參與者的交易行為。因此,交易者應該密切關注全球利率的動向,以更好地理解市場趨勢並制定有效的交易策略。

國內生產總值(GDP)

國內生產總值(GDP)是衡量一個國家整體經濟大小的指標,對外匯投資有著重要影響。

GDP反映了經濟的健康狀態,高增長的國家通常受到投資者青睞,本國貨幣可能升值。央行和政府常參考GDP數據制定經濟政策,這也影響匯率。外匯交易者密切關注GDP,以預測市場動向,特別是在經濟數據超出預期時,相關貨幣可能受到影響。

總體而言,GDP是外匯投資者關注的重要經濟指標,提供了評估國家經濟狀況的關鍵信息。

通貨膨脹(Inflation)

通貨膨脹在外匯投資中是重要的經濟指標,影響著貨幣價值和投資決策。

通貨膨脹指的是一國物價普遍上升,導致貨幣購買力下降的現象。高通脹可能使本國貨幣貶值,因為人們需支付更多錢購買相同數量的商品和服務。央行通常會調整利率應對通脹,這也會影響相關貨幣。

外匯投資者需要關注通脹對實質利率的影響,高實質利率可能吸引更多投資。通脹風險管理對投資者而言至關重要,應考慮通脹對貨幣價值的長期影響,制定相應的風險管理策略。

美國聯邦儲備系統(Federal Reserve)

美國聯邦儲備系統(Federal Reserve,簡稱Fed)在外匯投資中扮演著關鍵角色。

作為美國中央銀行,Fed的利率決策、經濟指導和危機應對措施直接影響著美元的價值和外匯市場。投資者密切關注Fed的動態,以預測未來政策方向,這影響著市場參與者的投資決策和外匯市場的波動性。